長期金利の厳格な上限をなくす?

日本銀行が10月31日の金融政策決定会合で、長期金利の厳格な上限をなくしました――といわれても、なんのことかピンとこない人も多いのではないでしょうか。お金の貸し借りには利息=金利がつきもので、その金利をいくらにするか調整する機能をもっているのが日本銀行です。金利の調整をするのが金融政策ですが、そんな話を聞いても「自分は借金しないし関係なさそう」「そもそもなんで金利を調整する必要があるの?」と考えてニュースを読み飛ばしてしまいたくなります。

日本銀行が10月31日の金融政策決定会合で、長期金利の厳格な上限をなくしました――といわれても、なんのことかピンとこない人も多いのではないでしょうか。お金の貸し借りには利息=金利がつきもので、その金利をいくらにするか調整する機能をもっているのが日本銀行です。金利の調整をするのが金融政策ですが、そんな話を聞いても「自分は借金しないし関係なさそう」「そもそもなんで金利を調整する必要があるの?」と考えてニュースを読み飛ばしてしまいたくなります。

ですが社会人になると、家やマンションを買う際に住宅ローンを組み、銀行などから多額の借金をする可能性は十分にあります。その際の金利も、金融政策によって大きく左右されます。さらに金融政策はいろいろなものの値段=物価や、景気のよしあしに影響を与え、企業の業績にも大きくかかわってくるのです。金融政策の動きを知ることで適切なローンを組めたり、景気の動向を見越してビジネスを展開したり資産運用をしたりすることも可能になるわけです。そう考えれば、金融政策について知っておくことは社会人の基礎教養ともいえるでしょう。

日本はながらく、金利をおさえこむ「金融緩和」政策をとってきました。しかし今年に入り、少しずつその方向性を変えてきています。これから、金融政策が大きく変わる可能性も否定はできません。就活ニュースペーパーではこれまで何度も金利の動きについて触れてきましたが、改めて今回の動きを確認し、金利についての「基本のき」をおさらいしておきましょう。(編集部・福井洋平)

(写真・記者会見する日本銀行の植田和男総裁=2023年10月31日)

金融緩和政策の目的とは

まずは、金利について基本的なことをまとめます。

まずは、金利について基本的なことをまとめます。

お金を借りるときに金利が高いと、たくさん返済をしなければいけなくなります。そのため金利が高いとお金は借りにくくなり、逆に低いとお金は借りやすくなります。企業は通常、銀行からお金を借りて工場を建てたり新商品を開発したりする「投資」を行っています。また、さきほど述べたように個人でも住宅ローンという形で銀行からお金を借りることがあります。このとき金利が低いと、投資や住宅購入がしやすくなり、景気がよくなるのです。日本は長らくものの値段が上がらず(デフレ)、景気が悪い状況が続いていました。そのため日本銀行は金利をできるだけ下げる「金融緩和」政策を続け、物価が上がる「インフレ」をおこして景気をよくしようとしてきました。

(写真・PIXTA)

現状は「マイナス金利」

金利は市場の動向に従って銀行が自由に決めるものです。しかし、日本銀行はさまざまな方法でその金利をコントロールしています。ひとつの方法は、銀行が日本銀行にお金を預ける際につく金利の調整です。詳しい説明は省きますが、いま日本銀行は金融緩和の一環として「マイナス金利」政策をとっています。マイナス金利については、くわしくは下記の記事を参照してください。

世界でも例をみない政策

ほかにもいろいろな金利コントロールの方法がありますが、なかでも2016年から住宅ローンなどに影響を与える長期金利(10年満期国債の金利)をコントロールするために導入した「イールドカーブ・コントロール(YCC)」は、世界でもほぼ例をみない政策とされています。

長期金利は金融機関が長くお金を貸し出す際につける利息のことです。将来を見越して投資をしようとお金を借りる人が増えれば金利は上がり、逆に悲観する人が増えれば金利は下がります。先々の経済見通しを反映した数値になることから「経済の体温計」とも呼ばれています。経済の見通しは様々な要因をおりこんで日々複雑に動くもので、それを反映した長期金利は「コントロールできない」というのが一般的な見方でした。

国債を買い上げる施策も

日銀はYCCにより、長期金利の代表的指標である10年満期国債の金利をコントロールしようとしました。国債は国が発行した後も、株などと同じく市場で自由に売買されます。国債などの債券は価格が上がれば金利は下がるという特徴があり、国債がたくさん買われると価格が上がって金利を下げることができます。日銀は「指し値オペ」といって、日銀が目標とする金利を超えると無制限に国債を買う政策をとりいれました。これがYCCで、いわば力業で長期金利を押さえ込もうとしたわけです。

日銀はYCCにより、長期金利の代表的指標である10年満期国債の金利をコントロールしようとしました。国債は国が発行した後も、株などと同じく市場で自由に売買されます。国債などの債券は価格が上がれば金利は下がるという特徴があり、国債がたくさん買われると価格が上がって金利を下げることができます。日銀は「指し値オペ」といって、日銀が目標とする金利を超えると無制限に国債を買う政策をとりいれました。これがYCCで、いわば力業で長期金利を押さえ込もうとしたわけです。

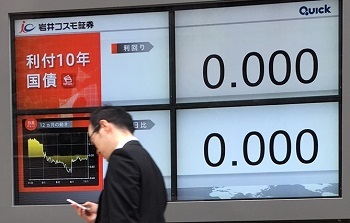

(写真・2016年には日本銀行が長期金利を0%程度に押さえ込んでいた=2016年11月、東京都中央区)

物価はあがったが金融は緩和続ける?

さて、そもそも金融緩和の目的は景気を回復させることでした。景気が上向くと物価があがり、インフレになります。日本は長らくデフレに苦しんでおり、日銀は年2%の物価上昇を目標に金融緩和を進めていました。いまご存じのとおり、コロナ禍やウクライナの戦争の影響で世界的に物価が上がっています。日銀も消費者物価指数の前年度比上昇率を、2023年度と2024年度についてともに2.8%と予想しています。しかし、日銀は金融緩和政策は続けるとしているのです。物価とともに上がらないといけない賃金が十分にまだ上がっておらず、安定的に物価が上がりつづけるとは判断できないというのが理由です。

アメリカの長期金利が上昇

とはいえ、長期金利を力業で押さえ込む「副作用」は無視できなくなっています。

とはいえ、長期金利を力業で押さえ込む「副作用」は無視できなくなっています。

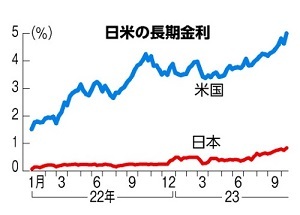

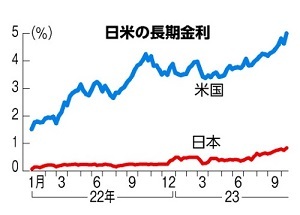

懸念のひとつは円安です。すでにアメリカを始め、欧米では長期金利がどんどん上昇しています。日米で長期金利に大きな差がついているため、円を売ってドルを買う動きが進んでおり、円の価値が下がっています。このうえ国債を買うことで市場にたくさんお金が出回ると、さらに日本の円の価値は下がり、円安が加速するおそれがあります。いまの日本の物価高は円安の影響も大きいため、さらに物価が高くなり国民生活を圧迫しかねません。また、日本の長期金利は欧米に引っ張られる形ですでに上昇しつつあり、上がり続ける長期金利を抑え込むためには、さらに大量の国債を買わないといけません。しかしすでに日銀は発行残高の5割超の国債を持っており、これ以上買い進めば国債の市場がゆがむ副作用が強く出るおそれがあります。

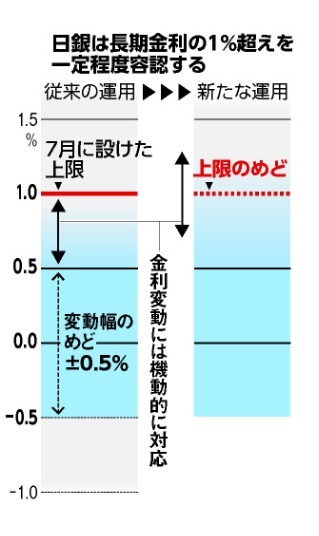

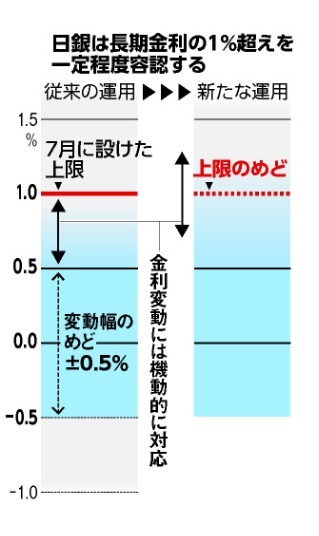

そこで日銀は、長期金利が上がることを認める方向に舵をきりました。これまでも長期金利の上限を0%から0.5%程度まで段階的にあげてきましたが、今年7月には一気に1.0%まで事実上、引き上げ。さらに今回、10月31日の金融政策決定会合では1.0%を超すことも一定程度認める方向に切り替えました。専門家の多くはこの動きは金融緩和政策全体の見直しにもつながるとみています。金利は今後、さらに上昇するということです。

いずれ金利は上昇する?

金利が上昇すると、身近なところでは銀行預金の金利があがったり、住宅ローンの金利があがったりします。お金を預けやすくなるが、借りにくくなるということです。また、外国との金利差が縮まれば円安から円高に為替がシフトし、食料品などが安くなったり、原材料を輸入している企業の業績があがったりするかもしれません。金利があがれば借金をして投資している企業は負担が重くなりますし、一般的には金利上昇は景気にブレーキをかけるため、株価が下がる可能性も高くなります。経済の状況は大きく変わるとみておいたほうがいいでしょう。自分の志望業界、志望企業は、今後の金融政策によってどう変わっていくのか――。ニュースをチェックして、アンテナを張るくせをつけておきましょう。

金利が上昇すると、身近なところでは銀行預金の金利があがったり、住宅ローンの金利があがったりします。お金を預けやすくなるが、借りにくくなるということです。また、外国との金利差が縮まれば円安から円高に為替がシフトし、食料品などが安くなったり、原材料を輸入している企業の業績があがったりするかもしれません。金利があがれば借金をして投資している企業は負担が重くなりますし、一般的には金利上昇は景気にブレーキをかけるため、株価が下がる可能性も高くなります。経済の状況は大きく変わるとみておいたほうがいいでしょう。自分の志望業界、志望企業は、今後の金融政策によってどう変わっていくのか――。ニュースをチェックして、アンテナを張るくせをつけておきましょう。

◆朝日新聞デジタルのベーシック会員(月額980円)になれば毎月50本の記事を読むことができ、スマホでも検索できます。スタンダード会員(月1980円)なら記事数無制限、「MYキーワード」登録で関連記事を見逃しません。大事な記事をとっておくスクラップ機能もあります。お申し込みはこちらから。

日本銀行が10月31日の金融政策決定会合で、長期金利の厳格な上限をなくしました――といわれても、なんのことかピンとこない人も多いのではないでしょうか。お金の貸し借りには利息=金利がつきもので、その金利をいくらにするか調整する機能をもっているのが日本銀行です。金利の調整をするのが金融政策ですが、そんな話を聞いても「自分は借金しないし関係なさそう」「そもそもなんで金利を調整する必要があるの?」と考えてニュースを読み飛ばしてしまいたくなります。

日本銀行が10月31日の金融政策決定会合で、長期金利の厳格な上限をなくしました――といわれても、なんのことかピンとこない人も多いのではないでしょうか。お金の貸し借りには利息=金利がつきもので、その金利をいくらにするか調整する機能をもっているのが日本銀行です。金利の調整をするのが金融政策ですが、そんな話を聞いても「自分は借金しないし関係なさそう」「そもそもなんで金利を調整する必要があるの?」と考えてニュースを読み飛ばしてしまいたくなります。

まずは、金利について基本的なことをまとめます。

まずは、金利について基本的なことをまとめます。 日銀はYCCにより、長期金利の代表的指標である10年満期国債の金利をコントロールしようとしました。国債は国が発行した後も、株などと同じく市場で自由に売買されます。国債などの債券は価格が上がれば金利は下がるという特徴があり、国債がたくさん買われると価格が上がって金利を下げることができます。日銀は「

日銀はYCCにより、長期金利の代表的指標である10年満期国債の金利をコントロールしようとしました。国債は国が発行した後も、株などと同じく市場で自由に売買されます。国債などの債券は価格が上がれば金利は下がるという特徴があり、国債がたくさん買われると価格が上がって金利を下げることができます。日銀は「 とはいえ、長期金利を力業で押さえ込む「副作用」は無視できなくなっています。

とはいえ、長期金利を力業で押さえ込む「副作用」は無視できなくなっています。 金利が上昇すると、身近なところでは銀行預金の金利があがったり、住宅ローンの金利があがったりします。お金を預けやすくなるが、借りにくくなるということです。また、外国との金利差が縮まれば円安から円高に為替がシフトし、食料品などが安くなったり、原材料を輸入している企業の業績があがったりするかもしれません。金利があがれば借金をして投資している企業は負担が重くなりますし、一般的には金利上昇は景気にブレーキをかけるため、株価が下がる可能性も高くなります。経済の状況は大きく変わるとみておいたほうがいいでしょう。自分の志望業界、志望企業は、今後の金融政策によってどう変わっていくのか――。ニュースをチェックして、アンテナを張るくせをつけておきましょう。

金利が上昇すると、身近なところでは銀行預金の金利があがったり、住宅ローンの金利があがったりします。お金を預けやすくなるが、借りにくくなるということです。また、外国との金利差が縮まれば円安から円高に為替がシフトし、食料品などが安くなったり、原材料を輸入している企業の業績があがったりするかもしれません。金利があがれば借金をして投資している企業は負担が重くなりますし、一般的には金利上昇は景気にブレーキをかけるため、株価が下がる可能性も高くなります。経済の状況は大きく変わるとみておいたほうがいいでしょう。自分の志望業界、志望企業は、今後の金融政策によってどう変わっていくのか――。ニュースをチェックして、アンテナを張るくせをつけておきましょう。