骨太の方針で「資産運用立国」宣言

「資産運用立国」という言葉を聞いたことはありますでしょうか? 岸田政権が6月に閣議決定した「経済財政運営と改革の基本方針2023」、いわゆる「骨太の方針」に載っている言葉です。いま日本には2000兆円という家計が持つ金融資産があり、その半分以上が現金や銀行預金の形になっています。これを「開放」して、持続的成長に貢献する「資産運用立国」を実現する、と骨太の方針にあります。少額で資産運用できるiDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)をさらに使いやすくするほか、金融教育の充実化や顧客本位の業務運営推進などが方策としてあげられています。

「資産運用立国」という言葉を聞いたことはありますでしょうか? 岸田政権が6月に閣議決定した「経済財政運営と改革の基本方針2023」、いわゆる「骨太の方針」に載っている言葉です。いま日本には2000兆円という家計が持つ金融資産があり、その半分以上が現金や銀行預金の形になっています。これを「開放」して、持続的成長に貢献する「資産運用立国」を実現する、と骨太の方針にあります。少額で資産運用できるiDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)をさらに使いやすくするほか、金融教育の充実化や顧客本位の業務運営推進などが方策としてあげられています。

金融業界をめざす方はもちろんのこと、それ以外の業種をめざす方にとってもお金の流れや動きを知っておくことはビジネス面、プライベート面で強い武器になります。自分のお金をどう動かすのが正解になるのか、ニュースをチェックして見極めていく力をつけていきましょう。(編集部・福井洋平)

(写真・「貯蓄から投資へ」とに関心が高まり、資産形成に関する大規模な展示会も個人投資家向けに開かれている=東京都内)

仕組み債とは

7月11日から、朝日新聞で「くらしとマネー」という連載がはじまりました。投資をはじめる人が増えている一方、大きな損失を抱えたり金融機関とトラブルになったりする人も少なくないということで、くらしを豊かにするためのお金とのつきあい方を提示していこうという企画です。

7月11日から、朝日新聞で「くらしとマネー」という連載がはじまりました。投資をはじめる人が増えている一方、大きな損失を抱えたり金融機関とトラブルになったりする人も少なくないということで、くらしを豊かにするためのお金とのつきあい方を提示していこうという企画です。

1回目の連載記事で取り上げられたのは、「仕組み債」です。

「仕組み債」とは、金融派生商品(デリバティブ)を組み込んだ複雑な債券のことです。償還まで年利10%といった高い利息が得られるとうたって売り出されることが多いです。

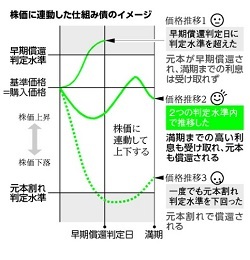

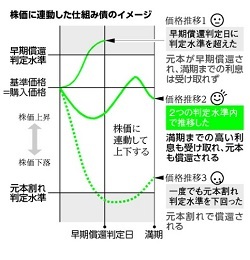

株価に連動した仕組み債を例に説明します。株価は日によって価格が上昇したり下落したりしますが、「仕組み債」ではあらかじめこの株価変動の「上限」と「下限」を決めます。そして上限と下限の間で株価が推移すると約束された利息が得られますが、もし株価が上限を上回ったらその時点で債券が償還されてしまいます。また、株価が下限よりも下落したら、元本(もとの購入価格)より低い金額でこれも償還されてしまいます。つまり、損することになるのです。株価が大きく値上がりしてもメリットは少なく、値下がりしたら大きな損をする可能性がある商品が株価連動の「仕組み債」といえます。

地方銀行が仕組み債にとびつく

投資家にとって、メリットが大きな仕組みには見えませんね。また、仕組み債は販売価格に商品の組成や販売にかかるコストが含まれていますが、資料には「購入対価のみ、お支払いいただきます」などと書かれ、顧客は手数料がかからないと受け止めるケースも多いといいます。金融庁は2022年5月に仕組み債についての調査結果を発表。商品に含まれる平均コストが年率8~10%程度と推計し、実質的な手数料が高い点も指摘しています。つまり仕組み債は、気づかないうちに割高な手数料まで取られている商品でもあるということです。

投資家にとって、メリットが大きな仕組みには見えませんね。また、仕組み債は販売価格に商品の組成や販売にかかるコストが含まれていますが、資料には「購入対価のみ、お支払いいただきます」などと書かれ、顧客は手数料がかからないと受け止めるケースも多いといいます。金融庁は2022年5月に仕組み債についての調査結果を発表。商品に含まれる平均コストが年率8~10%程度と推計し、実質的な手数料が高い点も指摘しています。つまり仕組み債は、気づかないうちに割高な手数料まで取られている商品でもあるということです。

裏をかえせば、これを売る側にとっては割高な手数料を気づかれずにとれるお得な商品ということになります。金利がきわめて低くなりもうけがなくなってきた地方銀行がこの仕組み債にとびつきました。金融庁によると、銀行や証券会社の仕組み債販売額は2016年度の3.8兆円から2020年度に4.3兆円に拡大。このうち、地銀が7000億円で2倍超に増えたのです。

知名度高い金融機関でも信用は……

そのなかで今年6月、金融庁は大手地方銀行である千葉銀行と武蔵野銀行、それとちばぎん証券に業務改善命令を出しました。ちばぎん証券は投資経験が乏しい顧客や、低リスクの投資方針の客に対し、リスクを十分に説明することなく仕組み債を販売。両地銀は特に顧客の投資方針を把握しないままちばぎん証券に顧客を紹介した――と金融庁はみています。「くらしとマネー」の記事では、この行政処分を受けた銀行から退職金を仕組み債で運用するようにすすめられ、3000万円を預けたが一時損が出てしまったという夫婦のケースを紹介。夫は「県内最大手の地銀の商品だと思えば、投資の知識に乏しい一般人は信じてしまう」と語っているそうです。

そのなかで今年6月、金融庁は大手地方銀行である千葉銀行と武蔵野銀行、それとちばぎん証券に業務改善命令を出しました。ちばぎん証券は投資経験が乏しい顧客や、低リスクの投資方針の客に対し、リスクを十分に説明することなく仕組み債を販売。両地銀は特に顧客の投資方針を把握しないままちばぎん証券に顧客を紹介した――と金融庁はみています。「くらしとマネー」の記事では、この行政処分を受けた銀行から退職金を仕組み債で運用するようにすすめられ、3000万円を預けたが一時損が出てしまったという夫婦のケースを紹介。夫は「県内最大手の地銀の商品だと思えば、投資の知識に乏しい一般人は信じてしまう」と語っているそうです。

運用を考えた時、どうしても利回りが高い商品に目がいきがちです。また、よくわからない証券会社より、CMや看板でよく見かける金融機関からすすめられる商品を信用してしまうことも起きがちです。今回の業務改善命令で、知名度が高いからといって金融機関を全面的に信用してはいけないということが改めてはっきりしました。「仕組み債」はこのようなトラブルが相次いだことから金融庁が問題視し、現在は仕組み債を扱う地銀の数は激減しました。しかし今後、また新たなトラブル含みの商品がはやらないとも限りません。

(写真・千葉銀行の支店)

金融商品、「わからないものに手を出さない」

私たちはどうしたらいいのか。「くらしとマネー」の記事では、ファイナンシャルプランナー(FP)の「わからないものには手を出さない。それが資産運用の原則です」という言葉を紹介しています。改めてこの言葉を胸に刻みましょう。またこのFPは、資産形成は「リスク分散」が基本とも指摘します。たとえば1つの会社の株に全部資産をつぎ込むと、その会社が不祥事でも起こして倒れてしまったら資産がゼロになってしまいます。そのため、たとえば日経平均株価や世界全体の株価など、市場の株価の動きに連動するように運用する「インデックス投資」を推奨しています。また、NISAやiDeCoは税制面で明確にメリットがあるので、投資の際にはこれらの活用を検討してもよいかもしれません。

私たちはどうしたらいいのか。「くらしとマネー」の記事では、ファイナンシャルプランナー(FP)の「わからないものには手を出さない。それが資産運用の原則です」という言葉を紹介しています。改めてこの言葉を胸に刻みましょう。またこのFPは、資産形成は「リスク分散」が基本とも指摘します。たとえば1つの会社の株に全部資産をつぎ込むと、その会社が不祥事でも起こして倒れてしまったら資産がゼロになってしまいます。そのため、たとえば日経平均株価や世界全体の株価など、市場の株価の動きに連動するように運用する「インデックス投資」を推奨しています。また、NISAやiDeCoは税制面で明確にメリットがあるので、投資の際にはこれらの活用を検討してもよいかもしれません。

これから「資産運用立国」をめざす日本の政策のもと、資産運用に関する商品がどんどん増えていくことが予想されます。金融業界をめざす人は細かい仕組みも含めて投資についてしっかり理解するほか、仕組み債をめぐる一連の動きも押さえておいて就職活動にのぞみましょう。また金融業界をめざさない人も、自分の金融資産をむだに減らしてしまわないよう、「これは理解できる」と心底感じられる金融商品を見つけられるように知識を増やしていきましょう。

(写真・2016年、個人型DCの愛称「iDeCo」が発表された)

◆朝日新聞デジタルのベーシック会員(月額980円)になれば毎月50本の記事を読むことができ、スマホでも検索できます。スタンダード会員(月1980円)なら記事数無制限、「MYキーワード」登録で関連記事を見逃しません。大事な記事をとっておくスクラップ機能もあります。お申し込みはこちらから。

「資産運用立国」という言葉を聞いたことはありますでしょうか? 岸田政権が6月に閣議決定した「経済財政運営と改革の基本方針2023」、いわゆる「骨太の方針」に載っている言葉です。いま日本には2000兆円という家計が持つ金融資産があり、その半分以上が現金や銀行預金の形になっています。これを「開放」して、持続的成長に貢献する「資産運用立国」を実現する、と骨太の方針にあります。少額で資産運用できるiDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)をさらに使いやすくするほか、金融教育の充実化や顧客本位の業務運営推進などが方策としてあげられています。

「資産運用立国」という言葉を聞いたことはありますでしょうか? 岸田政権が6月に閣議決定した「経済財政運営と改革の基本方針2023」、いわゆる「骨太の方針」に載っている言葉です。いま日本には2000兆円という家計が持つ金融資産があり、その半分以上が現金や銀行預金の形になっています。これを「開放」して、持続的成長に貢献する「資産運用立国」を実現する、と骨太の方針にあります。少額で資産運用できるiDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)をさらに使いやすくするほか、金融教育の充実化や顧客本位の業務運営推進などが方策としてあげられています。

7月11日から、朝日新聞で「くらしとマネー」という連載がはじまりました。投資をはじめる人が増えている一方、大きな損失を抱えたり金融機関とトラブルになったりする人も少なくないということで、くらしを豊かにするためのお金とのつきあい方を提示していこうという企画です。

7月11日から、朝日新聞で「くらしとマネー」という連載がはじまりました。投資をはじめる人が増えている一方、大きな損失を抱えたり金融機関とトラブルになったりする人も少なくないということで、くらしを豊かにするためのお金とのつきあい方を提示していこうという企画です。 投資家にとって、メリットが大きな仕組みには見えませんね。また、仕組み債は販売価格に商品の組成や販売にかかるコストが含まれていますが、資料には「購入対価のみ、お支払いいただきます」などと書かれ、顧客は手数料がかからないと受け止めるケースも多いといいます。金融庁は2022年5月に仕組み債についての調査結果を発表。商品に含まれる平均コストが年率8~10%程度と推計し、実質的な手数料が高い点も指摘しています。つまり仕組み債は、気づかないうちに割高な手数料まで取られている商品でもあるということです。

投資家にとって、メリットが大きな仕組みには見えませんね。また、仕組み債は販売価格に商品の組成や販売にかかるコストが含まれていますが、資料には「購入対価のみ、お支払いいただきます」などと書かれ、顧客は手数料がかからないと受け止めるケースも多いといいます。金融庁は2022年5月に仕組み債についての調査結果を発表。商品に含まれる平均コストが年率8~10%程度と推計し、実質的な手数料が高い点も指摘しています。つまり仕組み債は、気づかないうちに割高な手数料まで取られている商品でもあるということです。 そのなかで今年6月、

そのなかで今年6月、 私たちはどうしたらいいのか。「くらしとマネー」の記事では、

私たちはどうしたらいいのか。「くらしとマネー」の記事では、